人家說,這檔年化報酬有8.4%!,可是我的才5%而已

1.全名:Vanguard全世界股票 ETF

2.股票代號:VT

3.成立時間:2008/6/24

4.管理費:0.07%(非常划算的費用)

5.規模:236億

6.配息頻率:季配(通常為每年3、6、9、12月份發放股利)

7.追蹤指數:FTSE Global All Cap Index

8.選股方式:追蹤包含已開發市場與新興市場的大、中、小型股票,一檔ETF即買下全世界,持股數量約9000多檔。

二、VT ETF優缺點與報酬比較

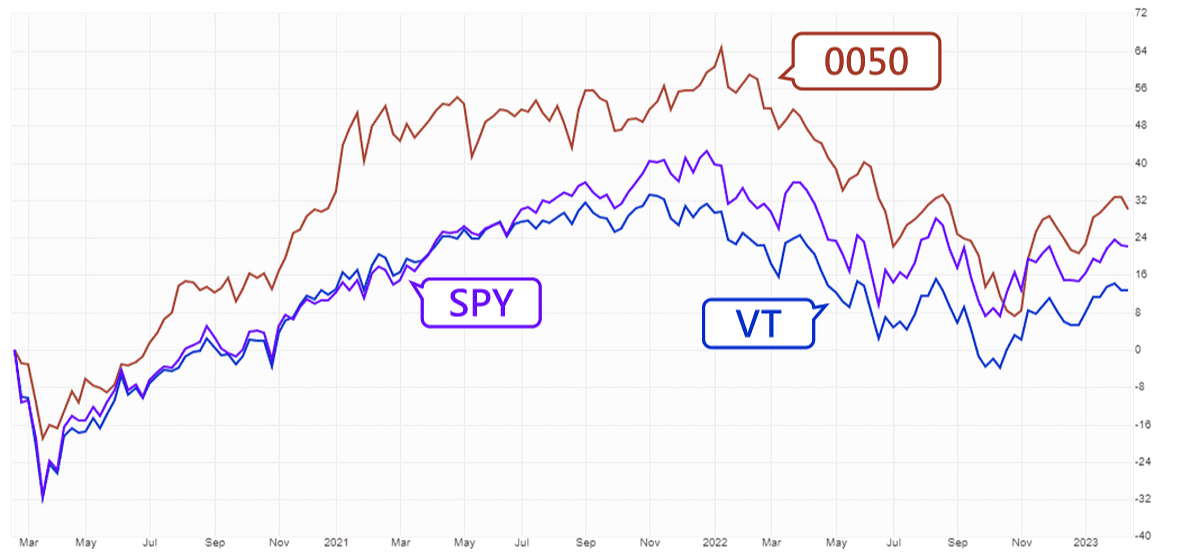

■ VT的優缺點是一體兩面的,雖可以用一檔ETF以便宜的費用投資全世界,風險分散且創造豐富的投資組合,但歷史報酬還是以投資大型企業為主的ETF(0050、SPY)較高。

資料來源:永豐金證券新理財網

圖表數據統計至2023/2/18

■ VT ETF報酬分析

以公開歷史報酬率來看,VT ETF是適合長期投資的標的之一,目前也占據熱門存股標的排行榜,10年下來年化報酬有8.4%! 👍

三、全球型ETF還有哪些?

■ iShares全球100(IOO):囊括已開發市場與新興市場中100大市值股票,與VT與ACWI相比,IOO只追蹤超大型股。IOO配息頻率為半年配(通常為每年6、12月份發放股利)。

■ iShares MSCI全世界(ACWI):追蹤已開發市場與新興市場大、中型股票,與VT相比,幾乎不持有小型股,持股數量也較少,約2000多檔。ACWI配息頻率為半年配(通常為每年6、12月份發放股利)。

四、VT、IOO、ACWI 成分股比較

從下表可看出3者雖然前3大持股相近且皆集中於美國,但集中度與注重產業皆不同,VT與ACWI較分散且注重金融與資訊服務業,而IOO較集中且更注重科技業。

五、與VT ETF互補型商品介紹

1.VXUS:投資美國以外的新興市場與已開發國家大、中、小型股,與VT相比,一檔ETF即可投資美國以外的全世界,配息頻率為季配。(豐存股可存喔!)

2.VEU:投資美國以外的市場,與VXUS相似,但較集中於大型股(佔比多約7%),且規模較小,配息頻率為季配。

3.VTI:投資美國中小型股票,持股仍以大型股為主,約14%持有中小型股,配息頻率為季配。(豐存股可存喔!)

六、自組VT ETF「這樣」做!以VT+VXUS為例

投資人可用豐存股可定期定額買VT,除此之外,也可自製全球型ETF投組,方式是將「僅投資美國」的ETF加上「美國市場外」的ETF結合,創造屬於自己的全球投資組合。

自組ETF最主要的好處就是增加資產彈性,當其中一檔ETF表現不佳可快速進行加減碼,靈活操作投資策略。

以下用VTI結合VXUS為例,以近5年數據回測組出VT提供讀者參考。將VTI配置61.3%,VXUS配置38.7%,可複製出VT的日波動,並在上升趨勢下創造稍高一點的報酬。而VXUS與VEU成分相似,因此用相同比例搭配VTI與VEU也可複製出VT。

根據假設配置簡易的回測結果,可以發現自組VT累積報酬些微較高,但其實兩者的差異並不會明顯太大,適合想自己組合配置比例的投資人喔~

留言列表

留言列表